财联社(上海,编辑 黄晓峰)讯,天风证券海外研究团队4月11日发表研报称,近期市场,外部,要持续注意外部的宏观因素的扰动如中美关系、俄乌冲突等,尤其是中美审计监管的沟通进展;内部,关注政策面的逐步明朗和可预期、宏观经济/局部疫情对公司基本面的潜在影响或可逐步企稳改善。

中美审计监管沟通进展是影响市场核心因素之一

天风证券表示,近期以来,中美审计监管的沟通进展影响了中概及港股市场,是当下及未来一段时间影响市场的核心因素之一。

证监会主席易会满4月9日在中国上市公司协会第三届会员代表大会上表示,证监会将抓紧研究推出新一轮自主开放务实举措,稳步扩大沪深港通标的范围,加快推动企业境外发行上市监管新规落地,保持境外上市渠道畅通。按照“尊重国际惯例、遵守国内法规”的原则,推动中美审计监管合作取得成果,为资本市场高水平开放构建可预期的国际监管环境。

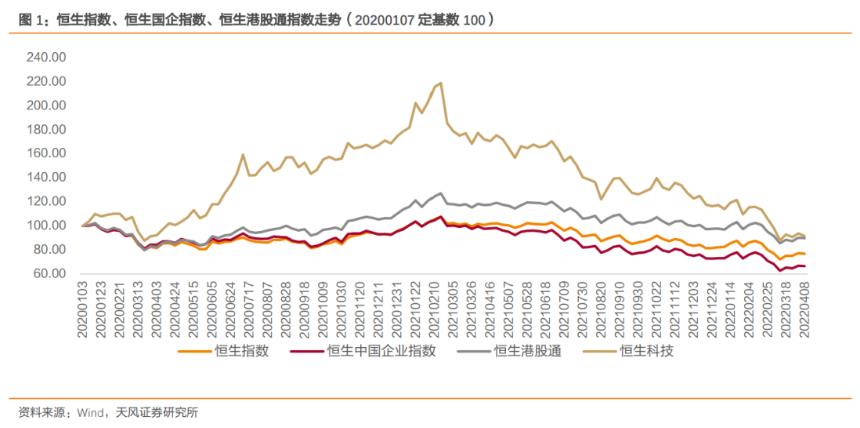

港股主要指数2020年以来走势

整体来看,天风证券认为,中国证监会等主管部门释放坚持对外开放的决心,和不断深化跨境监管合作的积极态度,或对于中美审计监管达成一致具有较多积极意义,有助于短期市场风险偏好改善。

总体而言,外部,要持续注意外部的宏观因素的扰动如中美关系、俄乌冲突等,尤其是中美审计监管的沟通进展;内部,关注政策面的逐步明朗和可预期、宏观经济/局部疫情对公司基本面的潜在影响或可逐步企稳改善。

海外市场短期风险

从海外市场来看,短期可能演绎的风险包括:

美联储发布的3月会议纪要透露了二季度及未来缩表节奏,可能在下一次加息50bps,持续维持了过往的鹰派风格,并且对比上一轮2017-2019年缩表周期,本轮力度明显更大、节奏明显更快,长短期美债多次出现收益率倒挂。

从全球供应链看来,突发的疫情仍对出口国的生产构成压力,从而全球通胀压力在供给下或难以得到短期缓解。

从地缘政治风险来看,俄乌冲突在市场风险偏好进一步演绎,可能对新兴市场的流动性造成压力。同时数字资产预期向好,美国财长耶伦本周演讲同样表明政府对数字资产态度进一步软化,承认其是“金融数字化”趋势的一部分,数字资产长期发展预期提升。

在科技巨头中,天风建议关注海外互联网和云计算板块中资本开支节奏稳健,业绩有望持续增长的微软,亚马逊。

国内方面主要关注点

国内方面建议关注政策对于平台经济型企业的进一步支持,国务院总理李克强4月7日主持召开经济形势专家和企业家座谈会表示推动平台经济健康持续发展,稳定和带动就业。

天风认为互联网公司经过市场的大浪淘沙的激烈竞争,造就了一批全球有竞争力的数字经济的平台公司,仍然具有较好的商业模式和发展潜力。

平台公司估值处于低位,下行风险较小,是较市场而言的风险回报比较高的核心资产。建议关注代表性、估值较低的核心平台公司如腾讯、美团、阿里、京东、拼多多、快手、哔哩哔哩等。

7大细分行业机会

从细分行业来看,天风证券认为:

1) 游戏:我们预计近期局部疫情及出行管控政策一定程度上促使游戏大盘用户时长和消费提升,利好长生命周期老游戏、即将上线的高品质新游戏成功率提升,建议关注老游戏运营策略以及新游戏pipeline。

如国内版号核发恢复,低基数下行业供给弹性或将迎来较明显改善,叠加游戏出海维持较高增长,2022年基本面韧性较好。

建议关注:腾讯、网易、心动公司,以及国内VR平台出货量边际加速趋势。

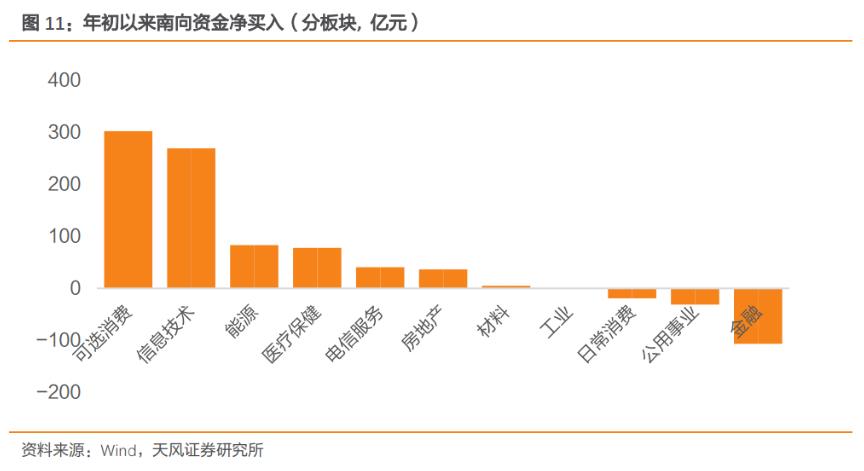

年初以来南向资金净买入板块

2) 本地生活:短期来看,近期局部疫情及出行管控政策或导致市场小幅下修22H1基本面预期,持续关注局部疫情情况。

中期内,本地生活市场空间广阔,格局相对稳定,外部宏观经济和局部疫情因素改善后,预计基本面增长有望较快恢复至20%-25%区间。外卖平台费率纾困措施指向永久性费率限制,短期UE影响或基本可控。

建议关注本地生活龙头:美团。

3) 生鲜电商:短期由于国内上海疫情形势趋紧、多地疫情反弹,政府加强疫情防控政策,居民日常消费对电商物流需求或将持续增加。

运力与物资短缺情况下,现有社区团购与即时配送将受益。中期来看,考虑到对“奥密克戎”疫情动态清零不动摇的方针,有效保障隔离区居民生活的需求将有利于线上零售与物流平台发展。

建议关注:叮咚买菜、每日优鲜、美团、京东集团、阿里巴巴(盒马)

4) 电商:预计疫情短期造成的物流受阻,对电商供给端有较大影响。

天风预测电商平台Q1、Q2的GMV会产生一定压力。建议持续关注物流的恢复进程,及对电商平台GMV的恢复影响。

建议关注:京东/拼多多/阿里巴巴。

5) 广告:受短期局部疫情线下广告媒体将持续承压,如户外媒体、线下媒体受到冲击较大,数字媒体受冲击较小,但由于广告主整体预算下降,互联网广告收入全年同比仍有下降趋势。

天风称,行业方面如线下零售、餐饮、旅游行业会受到较大影响,部分线下预算有可能转移至线上。广告主将通过逐步扩大覆盖范围、获得受众来加速销售与支出,同时减少媒体渠道的选择,比如减少线下、户外广告、影院等。

建议关注可保持结构性份额增长的平台:快手、哔哩哔哩。

6) 智能汽车:短期来看,疫情点状爆发导致部分上游汽车供应链企业停工停产,消费端买车用车阻力同步加大;俄乌冲突爆发同样使部分依赖进口零部件企业产能下滑,智能汽车供给端压力将传导至需求端,从而影响汽车厂商收入。

持续观察产能的恢复。长期来看,双碳战略仍是电气化转型基调,市场规模增长趋势稳定。

建议关注:理想、蔚来、小鹏。

7) 互联网房地产交易平台:截至4月6日,近一周以来已有6个城市放松楼市调控政策。

多地银行已下调房地产利率,2022年3月贝壳研究院监测的103个重点城市主流首套房贷款利率为5.34%,二套房利率为5.60%,分别较上月回落13个、15个基点,当前利率接近2020年三季度的水平。预计地产链的悲观预期将迎来修复。

建议关注行业领先的房地产数字化交易和服务平台:贝壳。

8) 数字资产:各国政府纷纷发布针对数字资产和NFT领域的支持政策。

耶伦本周演讲同样表明政府对数字资产态度进一步软化,认可其是“金融数字化”趋势的一部分,数字资产长期发展预期向好。

建议关注:Square、Coinbase。

风险提示:

1、海外疫情控制不及预期;2、中美贸易摩擦;3、互联网监管趋严风险;4、流动性环境收紧超预期;5、海外市场竞争加剧。

此文章为转载文章,不代表柚知新闻官方看法,版权归属于原作者,来源:财联社 – 要闻