中信建投近期重点推荐了前期受到疫情影响较大的餐饮链赛道,看好其下半年的复苏。中信建投表示,应该理性看待疫情造成的局部地区的短期冲击,把握白酒行业长期基本面向好的趋势。白酒行业的发展趋势并未有本质性的改变,白酒企业盈利模式及竞争格局也总体保持稳定,白酒行业向优势企业,优势产区和优势品牌集中的趋势仍将持续。

以下为中信建投最新观点:

白酒行业韧性显著增强,看好龙头企业成长。白酒行业90年代以后正式开启市场化发展时代,期间历经数次长周期的行业性调整及短周期的非行业性调整,产业链不断进化升级,优胜劣汰,已经具备很强的抗风险能力及自我调整能力,在需求端,供给端及政府监管和行业自律端有明显的提升。从需求端看,个人及企业的需求多样性丰富,消费升级下需求扩张基础扎实,宏观经济发展进入新常态提供稳定的外部环境。

22H1回调系短期非行业性因素,行业增长韧性增强之下,下半年随疫情控制向好板块有望迎来一轮反弹。从板块2003、2008、2018及2020年出现的四次非行业性因素主导的回调来看,黑天鹅事件等外部因素造成的消费场景的部分缺失(2003、2020年的回调)和消费意愿的下降(2008、2018年的回调)往往是阶段性的,对白酒板块业绩的影响一般亦是季度性的,行业长期趋势向好之下随着黑天鹅事件影响的消退,消费者信心往往能够较快恢复,板块业绩表现亦能够在季度间实现反弹,重回原有增长轨道。

展望未来几年,我们认为白酒行业的发展趋势并未有本质性的改变,白酒企业盈利模式及竞争格局也总体保持稳定,白酒行业向优势企业,优势产区和优势品牌集中的趋势仍将持续。上市企业因产品的推新周期、渠道的布局打法、市场的开拓成熟程度所表观出来的收入增速或有高低分化,但保持较快增长速度的基础不会改变。结合我们长期以来对白酒产业的深入研究,对市场竞争格局的深刻把握,对不同市场消费特征的内在洞悉,我们从股票复合收益及公司成长确定性角度重点推荐三类标的:①主流产品格局稳定,成长确定性突出的贵州茅台、泸州老窖、山西汾酒、五粮液;②仍处于市场扩张期,具备高增长潜力的古井贡酒、酒鬼酒。③公司运营质量不断提升的洋河股份、今世缘、舍得酒业、水井坊等。

核心观点

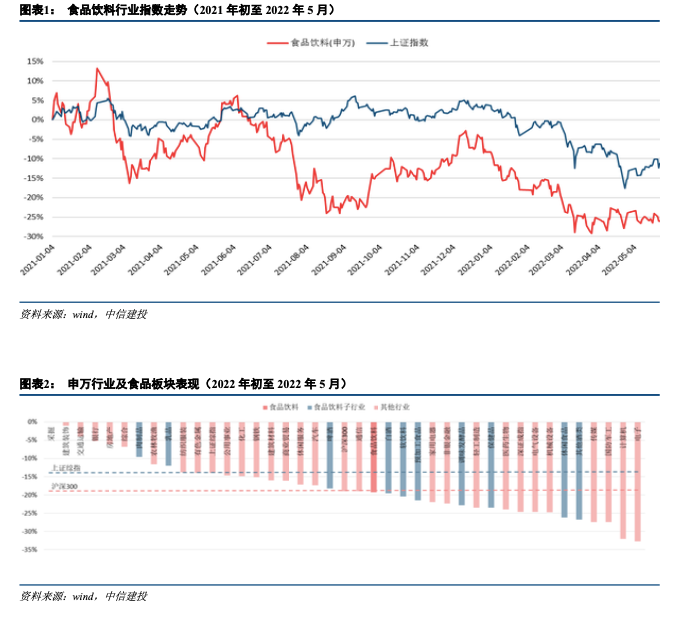

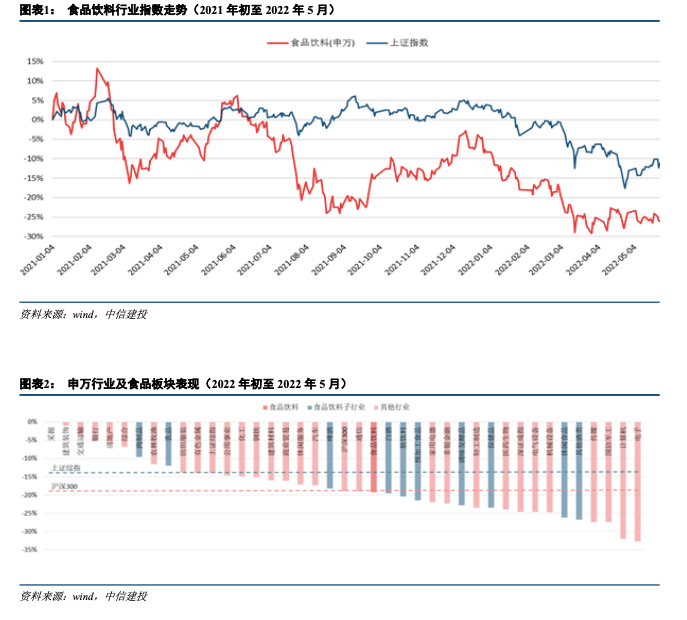

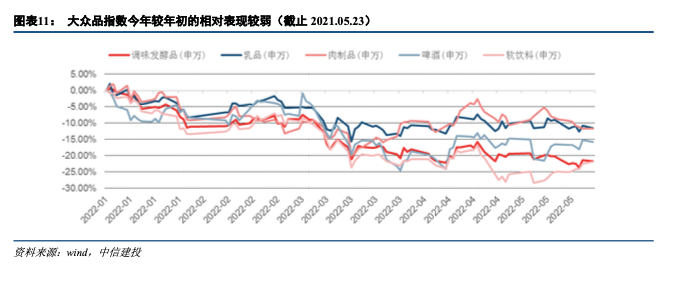

食品饮料回顾:截至5月27日,申万食品饮料板块整体下跌19.30%,位列申万行业第18位。同期,上证综指下跌14.00%、沪深300下跌19.01%,食品饮料跑输上证综指及沪深300,分别相差5.30pct.、0.29pct.。食品饮料子板块中,肉制品、乳品跌幅相对较低,分别下跌9.57%、11.93%,领先上证指数4.43pct.、2.06pct.,其他主要子版块表现则弱于大盘,涨跌幅为啤酒-18.21%,白酒-19.56%,软饮料-20.41%,预加工食品-21.50%,调味发酵品-22.77%,保健品-23.46%,休闲食品-26.16%,其他酒类-26.79%。食品饮料整体PE(TTM)由44.22X回落至33.81X,自2021年以来已经历三轮较大幅度回调,食品饮料板块整体估值水平回落至历史合理区间,估值压力进一步释放。

2022年食品饮料板块投资策略:把握复苏主线,优选白酒龙头,关注大众品需求回暖。

近期全国面上疫情防控总体明显转好,各地重心转向复工复产。地方政府也先后出台相应政策帮助餐饮、零售行业纾困,助力餐饮链条和零售行业复苏。随着人际间交流正常化与政府的大力支持,我们重点推荐前期受到疫情影响较大的餐饮链赛道,看好其下半年的复苏:包括受益于场景复苏的白酒,旺季即将到来的啤酒,与餐饮消费直接相关的卤制品、调味品、速冻产品和烘焙产品等。

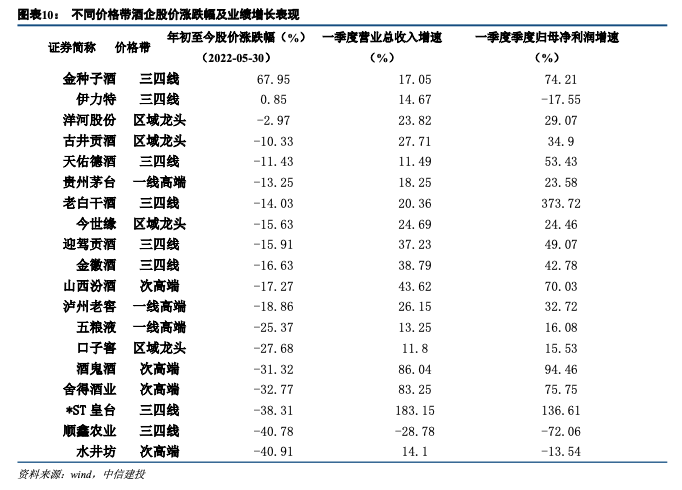

白酒:短期扰动不改长期趋势,坚定看好龙头企业成长。22Q2疫情反扑引发市场对于白酒二季度动销的担忧,我们认为应该理性看待疫情造成的局部地区的短期冲击,把握行业长期基本面向好的趋势。从22Q1末各酒企预收款的表现以及5月份以来回款进度来看,预计短期疫情对头部酒企季度和年度业绩影响有限。展望未来几年,我们认为白酒行业的发展趋势并未有本质性的改变,白酒企业盈利模式及竞争格局也总体保持稳定,白酒行业向优势企业,优势产区和优势品牌集中的趋势仍将持续。上市企业因产品的推新周期、渠道的布局打法、市场的开拓成熟程度所表观出来的收入增速或有高低分化,但保持较快增长速度的基础不会改变。结合我们长期以来对白酒产业的深入研究,对市场竞争格局的深刻把握,对不同市场消费特征的内在洞悉,我们从股票复合收益及公司成长确定性角度重点推荐三类标的:①主流产品格局稳定,成长确定性突出的贵州茅台、泸州老窖、山西汾酒、五粮液;②仍处于市场扩张期,具备高增长潜力的古井贡酒、酒鬼酒。③公司运营质量不断提升的洋河股份、今世缘、舍得酒业、水井坊等。

大众品:复工复产加速,关注消费场景恢复带来弹性。年初以来受疫情反复影响,餐饮、娱乐渠道压制明显,消费场景缺失使得部分行业受损较大。另一方面,在国际形势趋于复杂、海外通胀压力上升背景下,部分农产品、有色金属、原油、包材等原材料价格持续高位。随着国内复工复产的有序推进,参考海外疫情防控政策变化后各行业复苏节奏,2022年我们看好以下三条主线:(1)复苏,消费场景恢复带来弹性。啤酒板块重点推荐重啤、华润、青啤;卤制品板块推荐绝味食品;调味品板块推荐海天味业,安琪酵母。(2)集中,疫情加速行业出行,渗透率具有显著空间。分别推荐百润股份,妙可蓝多,立高食品、安井食品、东鹏饮料。(3)抗风险,竞争格局向好,龙头盈利能力稳健。分别推荐细分领域龙头伊利股份、蒙牛乳业、双汇发展、涪陵榨菜、洽洽食品。

图片

风险提示:经济超预期下行风险;食品安全风险;行业竞争程度加剧风险。

此文章为转载文章,不代表柚知新闻官方看法,版权归属于原作者,来源:财联社 – 要闻