财联社8月6日讯(记者 高艳云)浙商证券近日拟将未使用完的超8亿元可转债募资额,全部转投自营业务。这也成为了上市券商中首例可转债募资用途变更的案例。

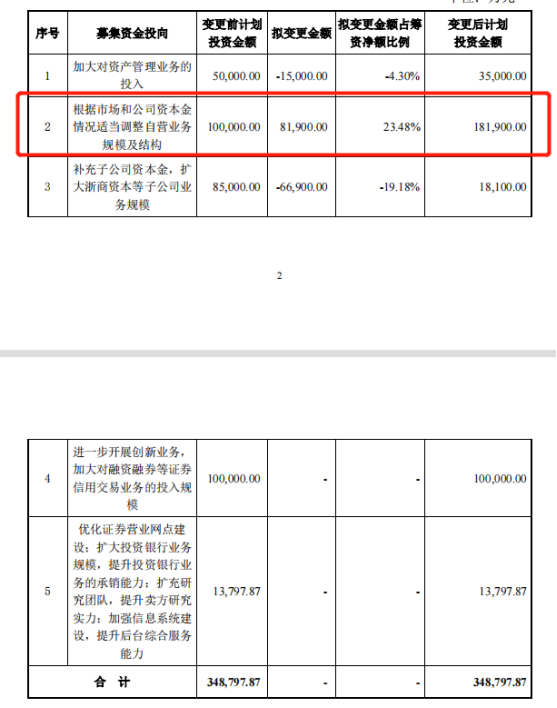

8月5日,浙商证券公告称,公司拟对部分“2019 年可转债”募集资金用途进行变更,其中“根据市场和公司资本金情况适当调整自营业务规模及结构”,原计划投资金额为10亿元,变更后计划投资金额为18.19亿元,较之前增加8.19亿元,增幅为81.9%;其中,“加大对资产管理业务的投入”变更后计划投资金额为3.5亿元,减少1.5亿元,降幅达30%;“补充子公司资本金,扩大浙商资本等子公司业务规模”变更后计划投资金额为1.81亿元,减少6.69亿元,占比83.63%。

根据募集资金实际使用情况来看,公司实际将未使用完毕的资金全部投入至自营业务。公告显示,浙商证券2019 年可转债募资总额为35亿元,募集资金净额为约34.88亿元,实际使用26.70亿元,未使用为约8.18亿元,加上募资额产生的利息则与自营业务增加额即8.19亿元相等。

浙商证券为何要将全部尚未使用的资金全部投入到自营业务?须知公司两个月前发行的“浙22转债”募资额中的一半即35亿元用于投资与交易业务。

公司在公告中表示,近年来,公司自营业务营业收入实现快速增长,已逐渐成为公司营业收入重要组成部分。公司本次变更部分募集资金用途可以满足公司权益类证券、固定收益证券以及金融衍生品等自营业务的资金需求,有助于公司把握市场投资机遇,提升自营业务市场竞争力,优化收入结构,增强公司盈利能力。

未用完的8个亿全部投入自营业务

浙商证券“2019 年可转债”实际募资使用情况显示,未使用的募资资金约8.18亿元。

其中资管业务计划使用5亿元,实际使用3.5亿元,未使用为1.5亿元;自营业务实际使用的募资额与计划募资额相等,为10亿元;补充子公司资本金,扩大浙商资本等子公司业务规模计划使用8.5亿元,实际使用1.81亿元,未使用为6.69亿元;创新业务与优化证券营业网点建设等一系列业务的实际使用募资与计划募资基本相同,分别为10亿元、1.39亿元。

浙商证券将剩余募集资金全部投入到自营业务?公司在公告中表示,此举是为充分发挥募集资金使用效益,支持公司自营业务发展,结合近期资本市场状况、公司经营情况和自营业务资金需求情况。

作为浙商证券持续督导的保荐机构,华安证券发表核查意见称,经核查,公司本次变更部分2019年公开发行可转换公司债券募集资金用途系公司结合近期资本市场状况、公司具体经营情况和自营业务资金需求情况作出的合理决策,符合公司的业务发展规划和长期发展战略,有利于提高募集资金使用效率,优化公司收入结构,符合公司和全体股东的利益,不存在损害公司和中小股东合法利益的情形。综上,保荐机构华安证券对公司本次变更部分2019年公开发行可转换公司债券募集资金用途的事项无异议。

此前已拟投35亿给投资交易业务

公司今年上半年业绩大幅下滑,主要原因之一即是投资业务表现不佳。

7月20日晚间,浙商证券发布业绩快报,公司今年上半年实现营业收入74.59亿元,同比增长4.64%;实现净利润7.27亿元,同比下降17.26%。其中,投资银行业务、投资业务收入同比降幅较大。

浙商证券表示,2022年上半年,国内主要证券指数出现一定幅度下调,对公司投资业务产生较大的影响。公司积极调整业务布局,严控投资风险。

今年一季度,浙商证券投资业务收益即有大幅度减少。

一季报显示,今年1-3月,公司实现投资收益1.50亿元,同比下滑59.52%;公允价值变动收益为亏损1.66亿元。公司称,一是主要是交易性金融资产投资收益减少,二是证券市场波动导致金融工具估值变化。

公司去年自营业务表现尚可,公司2021年年报显示,自营业务收入为18.56亿元 同比增24.80%,其中投资收益17.70亿元,同比下滑16.39%;公允价值变动收益为0.86亿元,扭亏。

为了提振公司自营业务,浙商证券除了上述对过往转债募资额调整投入外,其今年来的募资也多向自营业务投入。

6月15日,浙商证券“浙22转债”配售结果落地。公告显示,此次发行的“浙22转债”实际获配金额为70亿元,浙商证券本次募集资金拟全部用于补充营运资金,其中拟投入不超过35亿元用于投资与交易业务,拟投入不超过30亿元用于资本中介业务,拟使用不超过5亿元用于数字化建设及应用场景投入。

公司称,与同行业领先证券公司相比,公司的自营业务规模明显偏低,尤其是公司固定收益类业务相对收益水平较好,但受限于规模较小,对公司整体经营业绩贡献有限。同时,由于公司自营业务投资规模较小,也使得公司资产配置中优质流动资产比例偏低,流动性风险指标承压。目前,公司计划逐步加强对自营业务的投入,尤其是提高固定收益类自营业务投资规模,缩小与一流券商投资本金和业务规模的差距,拟使用不超过35亿元募集资金用于自营投资与交易业务,提升整体经营业绩,增厚优质流动资产储备。

投资收益是影响业绩核心因素

对于近年来券商业绩而言,自营业务重要性日益凸显,但今年一季度自营业务的整体弱势表现,对券商今年来的业绩形成了较大的压力。

天风证券在研报中表示,投资端是主要券商一季度业绩拖累因素,受一季度极端行情所致,沪深300、创业板指等主要指数均创15年股市波动后的最大单季跌幅,合计自营收入出现净亏21亿元,去年同期为净赚328亿元,拖累营收85%业绩降幅。

西部证券非银团队在研报中提到,自营投资收益是影响券商年内业绩的核心因素,与18年下半年情况不同的是,随着二季度市场的反弹,券商的自营业务也有望迎来修复。预计今年上半年客需型业务的转型进展将成为业绩的胜负手。

开源证券在研报中指出,今年二季度股市明显反弹,投资收益或明显改善,金融资产中股票自营和一级股权投资占比高的券商2季度投资收益环比弹性较大。

此文章为转载文章,不代表柚知新闻官方看法,版权归属于原作者,来源:财联社 – 要闻